如果說馬斯克所言的“電池產量是制約未來能源可持續發展的根本性因素”,代表了一些問題,那么2月2日晚寧德時代連發3份擴產公告應該是更為生動地描述了電池產能制約問題的緊迫。

那晚,寧德時代發布的投資擴建產能公告具體如下:擬在四川宜賓、廣東肇慶及福建寧德霞浦投資不超過人民幣290億元,用于新建擴建產能。消息一出,次日寧德時代股價沖高回落,股價報收380.98元,漲3.58%,總市值8874.83億元。

這家市值近9000億的企業,擴張步伐快得驚人。此前的12月份,寧德市場還有同樣三個、涉及金額390億元的項目在進行投資建設。算上這次的290億元投資,短短3個月不到的時間,寧德時代已經豪擲近700億元進行產能的擴產規劃。

截至2020年底,寧德時代的產能約為120GWh,到2021年底預計會擴至200GWh。而寧德時代已經規劃的8個獨資生產基地,合計規劃產能超過500GWh,算上合資產能,公司總產能規劃達到600~650GWh。

現今在建的車里灣基地、四川時代、溧陽四期、寧德福鼎、廣東肇慶基地將從2022年開始陸續投產,滿足公司在手訂單需求,可支撐公司保持全球30%以上的份額。

眾所周知,新能源行業焦點特斯拉狂奔于增量發展的路上,電池產量一直是拖拽著它前進的主要障礙。同樣的,在整個行業范圍,“電池產量”桎梏至少是現階段新能源汽車發展的重要待攻克問題。對此,寧德時代的選擇是“二倍速”布局,而這激進的、且無法抗拒的選擇背后會埋藏什么隱憂嗎?

狂歡:10倍于銷量的產能規劃

一個值得引起關注的信息是,寧德時代數百億元的投資資金全部來自于企業自籌。2020年三季度報顯示,寧德時代的貨幣資金高達664.37億元,與去年同期相比,幾乎翻倍,好不威風,絕對是大時代下一場歡歌曼舞的狂歡。

在疫情平穩后,國內新能源汽車市場迎來強勢反彈,2020年7月份開始同比增速由負轉正,年銷量達到136.7萬輛,同比增長11%。GGII調研數據則顯示,由于下半年國內新能源終端市場恢復超預期,2020年中國動力電池出貨量為80GWh,同比增長13%。

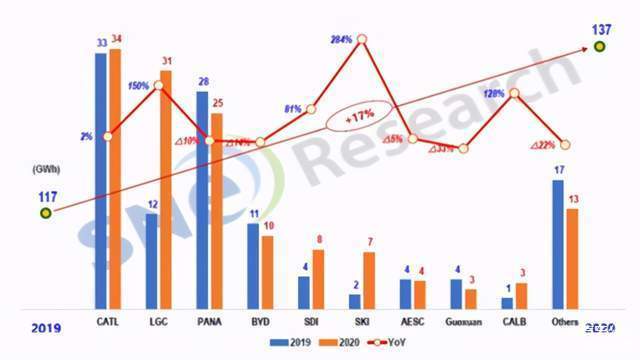

SNE Research公布的2020年全球動力電池市場數據也顯示,全球動力電池裝機量達到137GWh,同比增長17%。

而在單一企業中,寧德時代的表現最強勢。根據韓國市場研究機構SNE Research與中國汽車動力電池產業創新聯盟的數據,寧德時代2020年全球、國內動力電池裝機量分別為34和31.87GWh,連續第四年坐在全球第一的位置。

從全球范圍看,LG化學、寧德時代和松下分別以24.8%、22.6%、18.3%的占比分列2020年全球動力電池裝機量前三。寧德時代與LG化學的雙寡頭格局應該是正在形成。

東吳證券研報稱,2021年第一季度,寧德時代繼續滿場,一季度預計排產20GWh以上,同比增長300%。另據開源證券預測,寧德時代2021、2022年動力與儲能電池出貨量將分別達到113、225GWh。

行業高景氣度和相對確定性的高增長,是寧德時代“豪擲億金”的關鍵原因。若2025年,寧德時代想要達到全球30%市占率,產能需達到360GWh,約為2020年的4倍。

眼前的一個案例,國產Model 3采購了寧德時代的磷酸鐵鋰電池,2020年國產Model 3在上半年幾乎停擺的情況下,在中國交付13.7萬輛,假設2021年在國內疫情趨穩的情況下生產25萬輛,那么寧德時代的供貨量就需要達到16.5GWh。這幾乎是寧德時代2020年動力電池裝機量的一半。

更重要的是,新能源汽車及其動力電池行業,在全球范圍內的發展潛力也徹底被激發,一飛沖天的發展勢頭呼之欲出。證券機構預計,2025年新能源汽車滲透率接近20%,國內銷量有望突破600萬輛,全球銷量達到1600萬輛。

彼時,隨著A級車及以上車型占比提升、以及續航里程的增加,假定平均單車帶電量提升至60KWh,動力鋰電池的需求量將達到960GWh,如果有效產能按照80%來計算,那么2025年產能需求將超過1200GWh,市場空間可望翻兩倍,出貨量將進入到TWh時代。

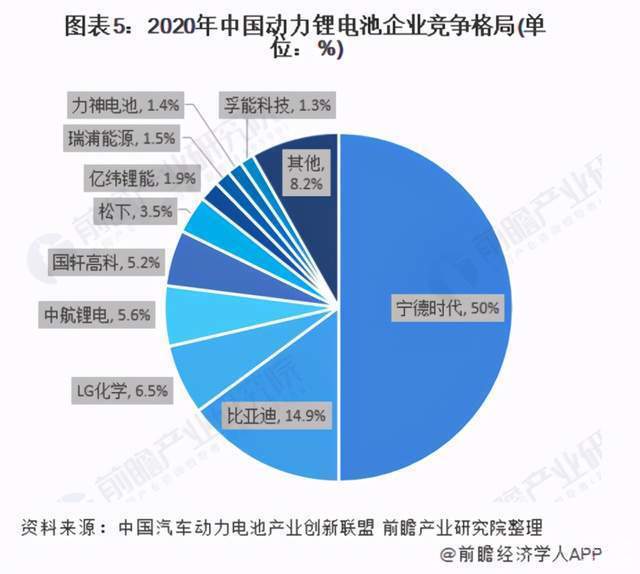

從整個行業的維度看,去年動力電池裝車量排名第一的寧德時代市占率達到50%,而排名第十的孚能科技的市占率僅僅只有1.3%,差距非常顯著。從2017年開始,僅四年時間,國內業務規模前五、前三的企業市場份額持續提升。動力電池制造企業新增注冊數量也在逐年走低,2020年已經遞減到0家。

目前看來,動力電池行業馬太效應的加劇是落后產能出清的過程。在行業整體產能過剩的情況下,寧德時代依然加大產能擴增就是彌補優質產能的不足。業內人士表示,動力電池擴產周期約為2~3年,產能釋放需要時間,高端產能過剩現象至少在未來三年內不必擔憂。

隱憂:走出中國依舊很難

前文“寧德時代2020年全球、國內動力電池裝機量為34和31.87GWh”的數據換一個角度解讀:他在全球與中國的差量僅2.13GWh。

形成鮮明對比的是LG化學,根據SNE Research與中國充電基礎設施聯盟的數據,2020年寧德時代和LG化學的全球裝車量分別是34GWh、31GWh,其中在中國的裝車量分別是31.79GWh、4.13GWh。寧德時代在中國市場的比重占到93.5%。而LG化學在中、韓、歐洲、美國等多地,進行了合理的全球化布局。

另一個很明顯的信息則是海外市場的新能源進程正在加快。2016年至2019年,海外市場動力電池裝機量每年的同比增速均超過國內市場。2019年全球動力電池裝機量為116.7GWh,同比增長17%,與此同時,國內市場與海外市場的同比增幅分別是9%與27%。

對寧德時代來說,搶占如此高市場份額的情況下,卻仍然只是一個地域性極強的中國企業,激進擴張下如何走向全球化是一個狂歡下的隱憂。如若不能夠在全球化的進程中獲得更大的成就,那么就像踩著高蹺走鋼絲,即便當前自身優勢很強,依然危險。

不僅如此,2019年6月24日工信部的一則公告,也改變了國內的動力電池行業生態,那就是自2019年6月21日起廢止《汽車動力蓄電池行業規范條件》(工業和信息化部公告2015年第22號),四批符合規范條件企業目錄同時廢止。這也就意味著國外動力電池供應商在中國業務拓展約束解禁,將擁有更大的市場自由,寧德時代的份額就開始變得不可控。

如今,日韓廠商以歐洲市場為基礎,逐步打開中國市場。LG化學今年收到國產特斯拉的訂單,強勢進入中國市場,同時作為歐洲車企主要動力電池供貨商,得益于歐洲新能源汽車市場火熱,曾連續數月超越寧德時代位居全球動力電池市場份額第一。這恰恰也同時印證了國際市場的重要性。

隨著市場集中度的不斷提高,動力電池領域成為高手間的對決。一時間,似乎所有一切都在給寧德時代制造難關。2020年車企發布的“無鈷”電池給寧德時代董事長曾毓群提了一個醒:對手正在進步。正如曾毓群所說的它是一個全新的、顛覆性的產品。不過寧德時代僅僅是有技術儲備,處于正常的研發狀態,很顯然已經有人在技術層面的苦功走在他們的前頭。

眾所周知,原材料是動力電池企業的命門。為了擺脫諸如“鈷”材料這樣的原材料桎梏,當下的寧德時代給出的計策是加強在產業鏈上下游、及相關細分行業的投資,營造屬于自己的行業生態,來規避一些系統性風險。

2020年8月11日寧德時代發布公告稱計劃投資190億元對境內外產業鏈上下游優質上市企業進行投資。這一年寧德時代在全球陸續入股的企業包括上游材料公司、電池生產裝備公司;下游鋰電池檢測公司、自動駕駛芯片公司;還包括應用市場及配套設施等相關領域公司。

除了整個閉環生態的營造,未來寧德時代還需要邁過的一道坎是產能優勢向技術優勢的徹底轉變。產能優勢的確能形成很好的規模化機會,但風險就是對手如果加大產能擴張,這是相對比較容易彌補的競爭劣勢,而技術競爭優勢加產能優勢則會給寧德時代帶來更大的市場議價能力與堡壘優勢。

或許,我們在各行各業都正在上演著此前華為的全球化發展瓶頸。在全球化背景下,這是一個當下中國細分領域寡頭企業的系統性困境,很難,同時也有可能一招不慎滿盤皆輸,但不得不為之努力。

文/鄭文

---------------------------------------------------------------------------

【微信搜索“汽車公社”、“一句話點評”關注微信公眾號,或登錄《每日汽車》新聞網了解更多行業資訊。】

來源:汽車公社

本文地址:http://www.155ck.com/news/qiye/137772

以上內容轉載自汽車公社,目的在于傳播更多信息,如有侵僅請聯系admin#d1ev.com(#替換成@)刪除,轉載內容并不代表第一電動網(www.155ck.com)立場。

文中圖片源自互聯網,如有侵權請聯系admin#d1ev.com(#替換成@)刪除。