NE時代根據國內整車終端保險數據為統計口徑對新能源關鍵部件的裝機量進行了統計整理,2022年,新能源乘用車市場動力電池裝機量230.73GWh,同比增長86.24%。

動力電池:市場集中度最高的核心零部件 二梯隊企業增長最明顯

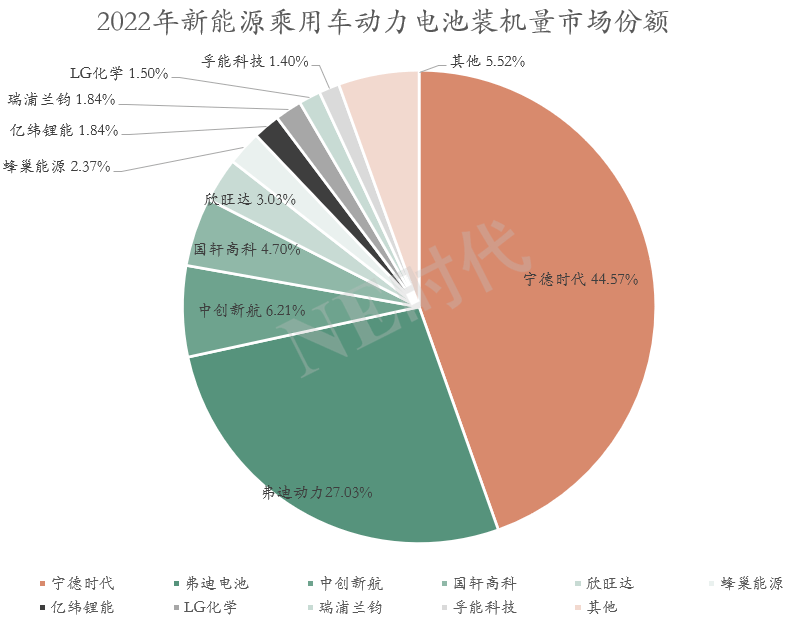

從供應格局來看,動力電池應該是新能源乘用車核心零部件中頭部企業市場份額占比最高的部件,2022年寧德時代市場占比高達44.57%,第二名的弗迪電池占比27.03%,其余供應商市場份額均在10%以下。同樣,也是市場集中度最高的部件,Top 10企業合計占比高達94.48%。

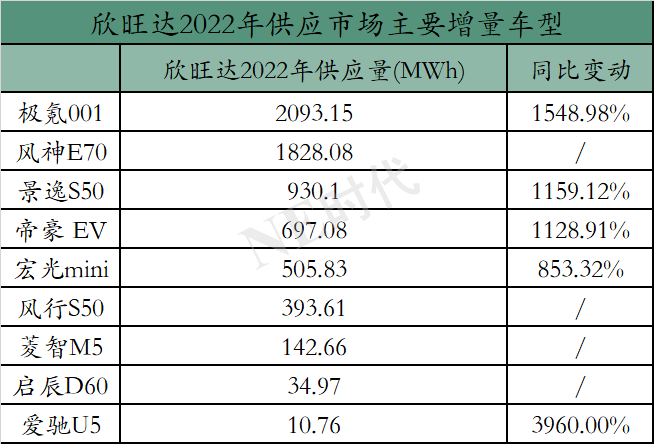

大部分電池供應商相較于去年,基本都有較大幅度的提升,第二梯隊的供應商尤為明顯,國軒高科、欣旺達、蜂巢能源、億緯鋰能均實現了100%以上的增長,欣旺達增幅高達493.7%,增長部分主要由風神E70、極氪001、宏光MINI、風行S50、景逸S50、帝豪 EV、愛馳U5等車型貢獻。

雖然第二梯隊的增長十分明顯,但由于寧德時代和弗迪電池已經占據逾70%的市場份額,留給第二、三梯隊電池企業的發揮空間目前也不太大,單家市場份額很難接近10%,未來大概率也只能依靠整體市場的增量或者其他細分市場的裝機量來擴大業務規模。

2022年10月份開始給電池企業帶來增量的車型主要由理想L8、閃電貓、豐田bZ4X等車型,不出意外的話應該也是今年的增量車型。

供應關系:欣旺達、蜂巢能源、中創新航、國軒高科等成為更多車企的選擇

從供應關系來看,2022年由于部分車型銷量變化或者部分車型新增供應商,供應格局發生了些微變化:

一汽旗下,豐田bZ4X新增寧德時代這一供應商,2022年11月開始上量,同樣,由于奔騰B30車型量較少,星恒電源在一汽轎車的供應量也相應減少,2022年趨近于0;

上汽體系中,上汽乘用車板塊,由于榮威RX5新增供應商捷威動力,2022年供應量90.77MWh,上汽通用五菱供應商中,由于宏光MINI車型欣旺達、中創新航份額占比提升較為明顯;

廣汽供應體系中,Aion S新增一家電池供應商——億緯鋰能,供應方形磷酸鐵鋰電池,廣汽三菱新增中創新航、孚能科技兩家供應商;

北汽體系里,北汽制造新增贛峰鋰電、領湃新能源、鵬輝能源、宇量電池四家供應商,北京奔馳新增孚能科技、億緯鋰能兩家;

東風供應體系中,PPESI成為東風本田第二大供應商,力神電池占比被削弱,新增供應商中創新航;東風乘用車板塊新增蜂巢能源、贛鋒鋰電兩家供應商;力神電池因為東風雷諾旗下車型銷量極少,在其市場份額同比下滑明顯;比克電池在東風柳汽供應量趨近于0;東風啟辰新增瑞浦蘭鈞、欣旺達兩家供應商;東風小康信澤蜂巢能源、寧德時代、遠景動力供應;

長安汽車供應體系中,主要是供應商占比發生變化,原有三大供應商為寧德時代、中創新航和國軒高科,供應比例由2021年的39.12%、37.91%、13.57%變為2022年的62.92%、9.58%、19.15%,市場份額往寧德時代集中;

吉利和長安情況類似,基本上就是原有供應商市場份額的變化,不過變動不大,寧德時代還是第一大供應商,供應比例高達67%,其次是欣旺達,比例有所提升,至20.88%,中創新航占比反而從2021年14.82%下滑至3.98%;

蔚小理三家企業中,蔚來目前只有寧德時代一家電池供應商,但是最新申報的ES8新增中創新航為其新的供應商,理想汽車目前也只有寧德時代一家電池供應商,不過新車公告也新增了蜂巢能源和欣旺達兩家,小鵬汽車的供應關系中,很明顯看出今年寧德時代的份額在下滑,中創新航和億緯鋰能的份額提升明顯;

正極材料的變化:LFP反超NCM 5系占比超70%

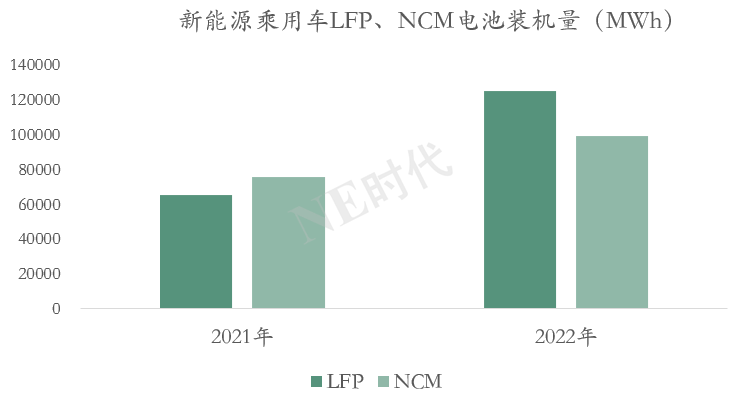

汽車保險數據顯示,2022年新能源乘用車動力電池裝機量同比增長近64%,其中磷酸鐵鋰增幅達91%,三元鋰電池增幅近32%,前者增幅更加明顯。

2021年搭載磷酸鐵鋰電池的車型共計468款,三元鋰電池1261款,2022年分別對應為431款和903款,很明顯磷酸鐵鋰車型數量占比在提升。

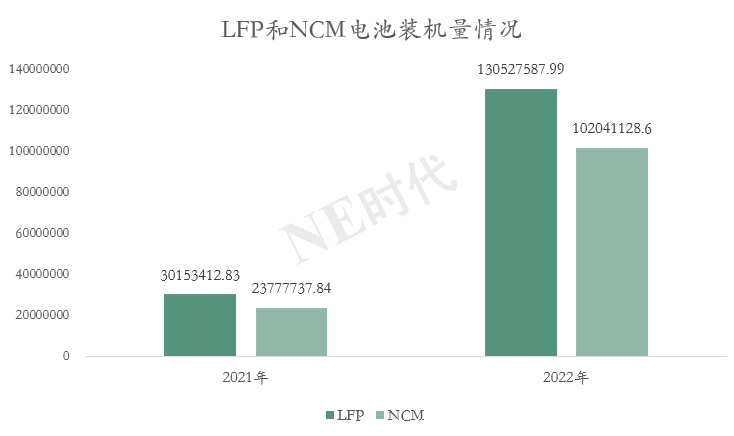

從裝機量來看,很明顯2022年LFP反超NCM,LFP裝機量占比從2021年46%提升至2022年54%。

從2021年至2022年,磷酸鐵鋰電池占裝機量總比維持在56%左右,三元鋰電池維持在44%左右。

值得注意的是,目前已經上車的磷酸鐵鋰電池中,國軒高科給奇瑞小螞蟻供應的電芯系統能量密度近172Wh/kg,比亞迪部分車型維持在150Wh/kg,“漢”搭載磷酸鐵鋰電池續航可達到605km。

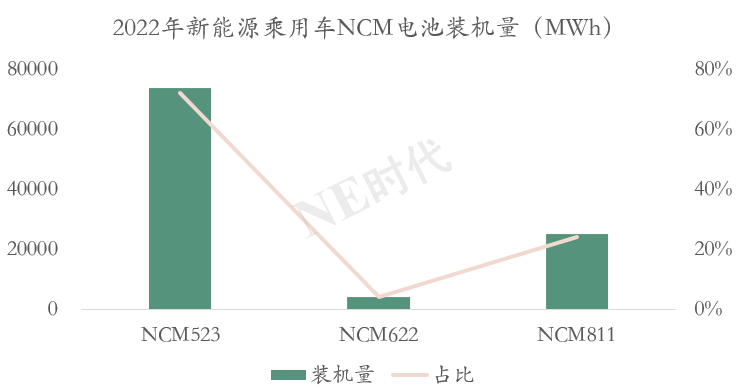

還有一個現象是,相較于以往年份,三元鋰電池逐漸走向5系,2022年5系搭載量占整個NCM電池裝機量的72%,6系不到4%,8系占比24%。

來源:第一電動網

作者:NE時代

本文地址:http://www.155ck.com/kol/195062

文中圖片源自互聯網,如有侵權請聯系admin#d1ev.com(#替換成@)刪除。